Управление кредитными рисками коммерческого банка: оценка кредитного портфеля и анализ нормативов

В статье мы разберем кредитные риски коммерческого банка. Узнаем, как строится организация банковской деятельности и какие методы позволяют управлять системой рисков. А также рассмотрим факторы, влияющие на риски, и способы их регулирования.

Что такое кредитные риски банка

Кредитный риск банка — это вероятность того, что заемщик не вернет банку кредит в виде основного долга и начисленных процентов. Такой риск считается самым крупным для коммерческих организаций, особенно в наше время. Это объясняется тем, что получение займа в коммерческих организациях — неотъемлемая часть жизни большинства рядовых граждан, в результате чего банк вынужден иметь дело с очень ненадежным «человеческим фактором».

Кредитный риск банка — это вероятность того, что заемщик не вернет банку кредит в виде основного долга и начисленных процентов. Такой риск считается самым крупным для коммерческих организаций, особенно в наше время. Это объясняется тем, что получение займа в коммерческих организациях — неотъемлемая часть жизни большинства рядовых граждан, в результате чего банк вынужден иметь дело с очень ненадежным «человеческим фактором».

Практика невозврата кредита очень распространена. Этому во многом способствуют невнятные законы, регулирующие правовые отношения заемщика и банка, и, прежде всего, меру ответственности. Кроме того, не разработан эффективный механизм выявления заведомо фиктивных займов (когда человек берет займ, заранее зная, что никогда его не вернет). Даже если будет доказано, что одна или обе стороны знали об этих намерениях, закон не предусматривает соответствующих карательных мер.

ЦБ России разработал систему, по которой все кредитные риски банка должны оцениваться и распределяться по уровням — от первого до пятого. Выделяют такие ссуды:

- стандартные;

- нестандартные;

- сомнительные;

- проблемные;

- безнадежные.

Такое структурированное распределение дает банкам возможность лучше контролировать долги и более эффективно применять методы управления рисками.

Виды кредитных рисков

Кредитные риски можно сгруппировать по отдельным признакам. К основным видам относятся:

- Географические риски – в силу постоянных или временных обстоятельств выдавать займ рискованнее в конкретном регионе или стране.

- Политические риски – связаны с постоянно меняющейся политической обстановкой, коррупцией властей. Такие риски понижают платежеспособность населения.

- Макроэкономические риски – более глобальные риски, которые связаны с эффективностью страны в целом. Они зависят от показателей ВВП и развития отдельных отраслей.

- Риск непогашения кредита — риск, что заемщик сам нарушит условия кредитного договора, отказавшись выплачивать долг и проценты по нему.

- Риск просроченных платежей — риск, что заемщик будет слишком долго задерживать платежи, что приведет к уменьшению ликвидных ресурсов банка.

- Риск кредитоспособности клиента — риск, что должник банка потеряет способность погашать долги в принципе.

- Валютный риск — риск курсовых потерь, связанный с разницей в курсах валют при операциях на национальном и внешнем рынках.

- Инфляционный риск — обесценивание кредитов из-за роста инфляции.

- Законодательный риск — риск, связанный с изменением сопряженных законов.

Управление кредитными рисками банка

Банк — это организация, которая стремится к получению максимальной прибыли. А потому она старается снизить вероятность потери финансов до минимального уровня. Кроме того, банк должен уметь предвидеть потери и по возможности предотвращать их. Этим занимаются банковские аналитики, чем сберегают большие суммы для своих работодателей.

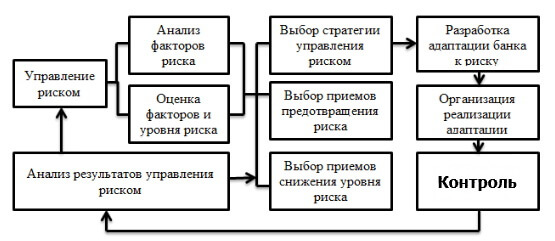

Управление рисками обычно делится на несколько этапов:

Этап 1. На этом этапе банк разрабатывает свою кредитную политику, фиксирует процент, разрабатывает принципы работы со всем кредитным портфелем.

Этап 2. Банк анализирует кредитоспособность клиентов. А также ведется работа с «трудными» клиентами — должниками.

Этап 3. Анализ эффективности выполненной работы.

Под управлением рисками обычно понимают различные способы обращения с поступающей информацией. Таким образом, риски анализируют, оценивают, а также занимаются снижением их общего уровня. Рассмотрим эти способы управления банковскими рисками.

Анализ кредитного риска банка

Анализ кредитного риска банка предполагает кропотливую работу и, прежде всего, анализ работы всего банка. Он проводится в два этапа:

- Выявление общего объема долга, невыплаченного клиентами. Эти долги группируются по величине ссуды, специфическим характеристикам заемщиков и т. д.

- Оценка реальной рыночной стоимости активов банка.

Очень эффективным является способ, когда банк анализирует отдельные виды ссуд после предварительной классификации. Здесь открывается широкий простор для аналитики — можно разобраться, какие именно договорные обязательства чаще всего нарушаются, какие факторы повлияли на качество кредита.

После всей этой аналитической работы нужно подвести итог — обозначить сильные и слабые стороны банка на различных рынках активных операций.

Оценка кредитного риска банка

Здесь банк оценивает, каков размер максимально допустимого убытка и при какой доле вероятности. Резкие убытки в коммерческой деятельности могут быть связаны со снижением стоимости кредитного портфеля в целом — когда сразу большое количество заемщиков утрачивают платежеспособность.

Оценка риска должна быть качественной — для этого банк собирает максимально подробную информацию о будущем клиенте. Собрав данные, банк оценивает, насколько этот человек твердо стоит на ногах, проверяет залоговое имущество, добывает сведения о деловой истории, изучает личную информацию.

Банки приглашают внешних аудиторов и делают акцент на оценке кредитных рисков, проводят всесторонний анализ. Грамотная аудиторская проверка может помочь скорректировать кредитные условия наилучшим образом.

Снижение кредитного риска

Избежать кредитных рисков не может ни один банк, но каждый стремится их минимизировать благодаря эффективному управлению.

Последнее может быть выражено в следующих формах:

- Лимитирование. Это один из самых популярных методов снижения кредитных рисков. Благодаря ему устанавливаются ограничения на операции с данным клиентом или организацией — что не позволяет выйти за пределы установленных банком сумм.

- Резервирование. ЦБ России обязывает банки иметь минимально фиксированную сумму на счетах, которой можно покрыть невыплаченные долги заемщиков. Эта «подушка безопасности» при возможных потерях создается на случай непредвиденного ухудшения ситуации по выплате займов.

- Страхование. Как правило, страхуется залоговое имущество на случай его потери или порчи. Например, банки обязывают страховать квартиры, взятые в ипотеку, причем только в проверенных страховых компаниях.

- Распределение. Оно достигается путем включения в процентную ставку также рисковой надбавки. То есть каждый клиент будет платить больше даже в том случае, если лично он как должник не представляет для банка опасности. Величина такой надбавки варьируется в зависимости от обеспечения по кредиту, величины его долга, длительности срока и других параметров.

Риск кредитного портфеля банка

У любого банка есть своей портфель кредитов — то есть все средства, выданные юридическим и физическим лицам. Этот портфель ежедневно пополняется через непосредственные ссуды заемщиков или через покупку банком векселей у продавцов товаров или дилеров по ценным бумагам.

Обычно банк гордится своим большим кредитным портфелем, ведь это говорит о высоком доверии клиентов к кредитной организации. Кроме того, банк живет и «питается» благодаря существованию займов и процентов по ним.

При этом перед каждым банком изначально встает вопрос: какую политику выбрать в отношении кредитных портфелей. Правило бизнеса гласит: чем выше доход — тем выше риски потерять собственные деньги.

Как правило, каждый банк выстраивает условия для заемщиков таким образом, чтобы рискованных займов было как можно меньше. При этом предпочтение отдается кредитам под среднюю процентную ставку — и доход копится, и риск потери банковских средств практически исключен.

Банковская терминология разделяет все многообразие кредитных портфелей на три вида:

- Оптимальный. В него заложены такие условия, которые наилучшим образом отражают маркетинговую политику и общие стратегические устремления банка.

- Сбалансированный. Воплощает идеальный баланс между риском и доходностью, все финансовые характеристики и структура кредитов подобраны под широкий круг клиентов.

- Нейтральный. Для этого портфеля характерны низкие амбиции — при невысоком доходе риски также минимизированы.

Банки стремятся не только нарастить объем кредитного портфеля, но и проработать его качество. Если портфель растет — это показатель того, что и с качеством кредитования у банка все в порядке.

В отношении кредитного портфеля банк подвержен таким рискам:

- Разбалансировка. Здесь лежит фундаментальный принцип: если банк выдает рискованные ссуды, этот риск должен перекрываться соразмерными надежными доходами с других ссуд. Если баланс не выдержан, банк терпит убытки.

- Потеря вектора. Кредитный портфель в первую очередь отражает финансовую политику банка, его устремления. Если «верхушка» управления не может выработать общенаправленную политику, то условия по кредитам «кто в лес, кто по дрова» не позволят получить максимальную прибыль от вложений.

- Потеря качества кредита. Качественный кредит говорит сам за себя — ведь он пользуется спросом у населения и организаций. Но при этом невозможно раз и навсегда разработать «золотой» кредитный портфель. Он должен корректироваться по меняющимся жизненным запросам, отвечать реалиям времени.

На распределение кредитных ресурсов банка внутри портфеля влияет множество факторов:

- насколько рискованны и доходны отдельно взятые кредиты;

- популярность отдельных кредитов у населения;

- положения и нормативы по кредитным рискам, установленные ЦБ;

- процент распределения кредитных ресурсов банка на краткосрочные и долгосрочные.