Рефинансирование ипотеки: процентные ставки лучших банков, расчет на калькуляторе и отзывы

В статье рассмотрим условия и порядок рефинансирования. Узнаем, какие банки предлагают лучшие ставки и как рассчитать ежемесячный платеж на калькуляторе с официального сайта. Мы подготовили для вас список необходимых документов и требований, а также собрали отзывы об оформлении рефинансирования.

- Рейтинг банков, рефинансирующих ипотеку

- Как подать онлайн-заявку на рефинансирование ипотеки

- Калькулятор рефинансирования

- Условия банков

- Какую ипотеку можно рефинансировать?

- Требования к заемщикам

- Список документов для рефинансирования

- Как происходит рефинансирование ипотеки

- Сколько раз можно рефинансировать ипотеку

- В чем выгода перекредитования?

- Подводные камни рефинансирования

- Если банк отказал в заявке — что делать?

- Отзывы о рефинансировании ипотеки

Рейтинг банков, рефинансирующих ипотеку

- Сумма: от 300 тыс. до 50 млн р.

- Ставка: от 7,99%.

- Срок: от года до 25 лет.

- Возраст: от 21 до 75 лет.

- Можно оформить ипотеку по одному паспорту.

- Можно подтвердить доход справкой по форме банка.

- Сумма: от 300 тыс. р.

- Ставка: 7,39 — 11,14%.

- Срок: от 3 до 25 лет.

- Возраст: с 20 до 64 лет.

- Первоначальный взнос: от 20%.

- Можно привлечь 3 созаемщиков.

- Сумма: от 670 тыс. до 20,6 млн р.

- Ставка: 6,5 — 9,29%.

- Срок: от года до 30 лет.

- Возраст: 21 — 70 лет.

- Первоначальный взнос: от 20%.

Как подать онлайн-заявку на рефинансирование ипотеки

Приняв решение о рефинансировании ипотеки и выбрав банк, необходимо подать заявку. Оформить ее можно 2 способами: лично посетив отделение либо заполнив на сайте. Наибольшей популярностью пользуется второй вариант. Рассмотрим этот процесс подробнее на примере Сбербанка.

Порядок действий прост и включает в себя 4 шага:

- Шаг 1. Перейдите на сайт DomClick.ru.

- Шаг 2. Рассчитайте платежи по «новой» ипотеке с помощью онлайн-калькулятора.

- Шаг 3. Если предварительный расчёт устраивает, регистрируйте личный кабинет (ЛК).

- Шаг 4. Заполните в ЛК анкету, прикрепите требуемые документы (обычно кредитный договор и/или график платежей) и отправьте её на рассмотрение.

Калькулятор рефинансирования

Чтобы понять, насколько выгодно предложение выбранного банка, рекомендуем сравнить платежи по текущим условиям с платежами после рефинансирования. Для этих целей банки размещают на своих официальных сайтах онлайн-калькуляторы.

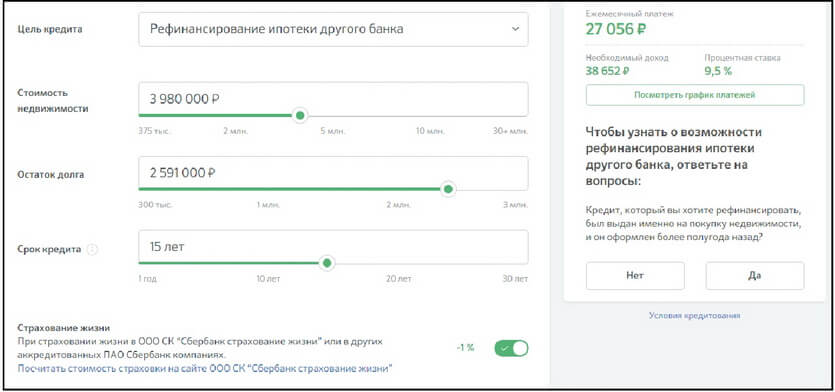

Предлагаем вместе рассчитать с помощью калькулятора на сайте Сбербанка выгоду от рефинансирования ипотеки на условном примере.

Допустим, вы выплачиваете ипотеку ВТБ за квартиру стоимостью 3980000 руб. сроком на 15 лет по ставке 11% годовых. Ежемесячный платеж аннуитетный — 42236,33 руб. Остаток долга — 2591000 руб. Сбербанк предлагает её рефинансировать по ставке 9,5%.

Вносим имеющиеся данные в форму, получаем:

Как видим, ежемесячный платёж снизился до 27056 руб. За счёт изменения процентной ставки и перерасчёта процентов кредитная нагрузка уменьшилась на 15180,33 руб. в месяц!

При желании можно увеличить или уменьшить срок кредитования. Только помните: чем дольше период, тем больше переплата.

С помощью калькулятора рассчитываются не только новые платежи, но и выполняется предварительный расчёт по кредиту при:

- покупке квартиры на вторичном рынке;

- приобретении новостройки;

- строительстве или покупке загородного дома;

- приобретение места для авто;

- целевых ипотеках (военная, детская и т. д.).

Условия банков

Банков, предлагающих рефинансировать ипотеку, немало. Как выбрать подходящий? Внимательно изучите условия по самым привлекательным программам.

Обращайте внимание на:

- процентную ставку;

- срок кредитования;

- вид обеспечения;

- требование поручительства;

- комиссии банка.

Основная цель рефинансирования — заимствование денег под меньший процент. Поэтому начните с анализа процентной ставки. Минимальная её величина по состоянию на октябрь 2018 г. — 8% (Тинькофф Банк).

Важно! В конце 2017 г. был издан закон о семейной ипотеке. Суть его в том, что, семьи, родившие с 2018 по 2022 г. 2-го или 3-го ребёнка, могут брать ипотеку или рефинансироваться с государственной поддержкой под 6%.

Увеличение срока позволяет снизить ежемесячный платеж. Максимальный срок, на который возможно перекредитование — 30 лет. Но надо помнить, что на момент полного расчёта ваш возраст не должен быть старше 70-75 л. Минимальный лимит — 0,3 млн руб. Для Москвы и Санкт-Петербурга он выше — 0,6 млн руб. А максимальный лимит в 100 млн руб. удовлетворит любого!

Преимущество рефинансирования — это кредит без первоначального взноса. Деньги выдаются физическим лицам под залог недвижимости, на которую оформлялась ипотека. Без залога перекредитоваться не получится.

Проведём сравнение условий в популярных банках РФ по рефинансированию ипотеки других банков:

| Банк | Ставка, % | Сумма, млн руб. | Срок, лет |

| Тинькофф | от 8 | до 100 | до 25 |

| Сбербанк | от 9,5 | от 0,3 | до 30 |

| Райффайзенбанк | от 10,25 | до 26 | 1-30 |

| Альфа-Банк | от 8,99 | до 50 | до 30 |

| ВТБ | от 8,8 | до 30 | до 30 |

| Промсвязьбанк | от 8,8 | до 25 | до 15 |

| УБРиР | от 9,15 | до 30 | до 25 |

| Газпромбанк | от 9 | от 0,5 | до 30 |

| Росбанк | от 10 | от 0,3 | до 25 |

| Севергазбанк | от 9,35 | до 20 | до 25 |

Лучшее предложение у Тинькофф Банка: большой лимит, самая низкая ставка, а комиссия за перечисление средств в «старый» банк отсутствует. Советуем присмотреться повнимательнее!

А если вы обладатель валютной ипотеки, то вас, наверняка, заинтересует рефинансирование в Севергазбанке и Росбанке.

Какую ипотеку можно рефинансировать?

Промониторив условия ипотечного рефинансирования ТОП-10 банков, мы выясняли, что не всякий ипотечный долг можно перекредитовать.

У вас не получится его переоформить, если:

- имеется просрочка в течение последних 12 мес.;

- с момента заключения действующего договора прошло меньше 180 календарных дней;

- до полного погашения осталось меньше 90 календарных дней;

- выявлена просрочка текущего платежа;

- кредит был ранее реструктуризирован.

Еще важно, какая недвижимость передается в залог. Некоторые банки не рефинансируют ипотеку, где в залоге — комната или строящееся жильё. Зато они охотно перекредитовывают ипотеку на новостройку с зарегистрированным правом собственности, загородную недвижимость, комфортабельную квартиру. Помните: частный дом закладывается вместе с земельным участком.

Требования к заемщикам

Требования у разных банков могут отличаться. Однако основные позиции одинаковы везде.

Основные требования при рефинансировании:

- возраст — не моложе 21 года и не старше 75 лет на момент полного погашения кредита;

- официальное трудоустройство;

- подтвержденная платёжеспособность;

- стаж работы на последнем месте — не менее 6 мес.;

- регистрация РФ;

- наличие подходящей недвижимости для залога;

- положительная кредитная история.

Взять ипотеку или рефинансировать ее могут и граждане на пенсии. Для пенсионеров доход подтверждается справкой из ПФР о размере пенсии.

Список документов для рефинансирования

Утверждённого для всех кредитных организаций перечня необходимой документации нет. Каждый банк сам решает, что затребовать.

В любом случае потребуются:

- паспорта участников перекредитования;

- анкета-заявление;

- документы, подтверждающие доход и занятость (исключение — кредит без подтверждения дохода);

- справки об остатке задолженности и отсутствии просрочек;

- документация по ипотечному займу (кредитный договор, график платежей, реквизиты для перечисления денег на погашение, договор залога).

После одобрения заявки представьте документацию на залоговую недвижимость:

- техпаспорт;

- выписку из Росреестра;

- справку из жилотдела об отсутствии долгов по коммуналке;

- справку о зарегистрированных жильцах;

- разрешение из опеки, если имеются несовершеннолетние собственники;

- отчёт об оценке;

- кадастровый паспорт.

Если в залоге частный дом, то дополнительно нужны бумаги на земельный участок, на котором расположено строение.

Как происходит рефинансирование ипотеки

После одобрения заявки начинаются самые ответственные этапы, зная которые, вам будет проще сделать рефинансирование.

Сначала нужно провести оценку квартиры (или дома). Хотя законодательно разрешено заказывать услугу у любой оценочной компании, всё же лучше выбрать из списка аккредитованных банком. Такие компании знают все требования кредитной организации к отчёту, а значит, проблем с его одобрением не возникнет.

Затем нужно представить полный пакет документов вашему кредитному инспектору. Если все бумаги в порядке, подписывается кредитный договор и необходимая сумма зачисляется вам на открытый для этих целей счёт.

По вашему распоряжению составляется поручение на перечисление денег в «старый» банк для полного погашения ипотечной задолженности. После их получения банк снимет обременение с недвижимости.

Теперь вам нужно получить справку о закрытии ипотечного кредита, отнести копию в банк, оформить ещё один договор — ипотеки (залога) — и закладную. Договор ипотеки и закладную регистрируете в Росреестре. Страхуете залоговый объект. Зарегистрированные бумаги и страховой полис относите в банк. Процедура рефинансирования завершена!

Мы перечислили основные правила перекредитования. Они могут незначительно отличаться у разных кредитных организаций.

Сколько раз можно рефинансировать ипотеку

Нас часто спрашивают: «Можно ли перекредитовываться дважды?». Законодательных ограничений по количеству ипотечных перекредитований нет. Всё зависит от вашей надёжности и кредитной политики конкретного банка.

Однако повторное рефинансирование оправдано, если разница в процентах по действующему кредиту и новому предложению составляет не менее 2%.

Несколько раз переоформлять ипотеку имеет смысл, когда до полного погашения осталось не менее половины срока. Если остался год-два, то такая процедура экономически не оправдана.

В чем выгода перекредитования?

Перекредитование выгодно как для вас, так и для банка.

Для вас это:

- более низкая ставка;

- возможно изменение срока и валюты кредита;

- снижение общей переплаты.

Для кредитной организации:

- рост клиентской базы;

- выданные средства надёжно обеспечены ликвидным залогом;

- долгосрочный, стабильный доход на вложенные кредитные ресурсы.

Посчитаем, насколько уменьшится переплата, если ставка снизится с 15 до 11%.

| Показатель | До рефинансирования | После рефинансирования |

| Дата получения | 25.03.2016 | 25.09.2018 |

| Сумма руб. | 3000000 | 2607175,32 |

| Срок мес. | 120 | 120 |

| Ставка % | 15 | 11 |

| Остаток долга при закрытии кредита руб. | 2607175,32 | 0 |

| Переплата за весь период | 2809955,04 | 1703306,84 |

| Выгода | 0 | 1106648,20 |

Как говорится, результат налицо!

Подводные камни рефинансирования

Любой вид кредитования имеет свои плюсы и минусы. Рефинансирование ипотеки не исключение. Если не хотите переплатить лишнего, при этом упростить и ускорить процесс, подготовьтесь заранее, узнав все его нюансы.

Почитайте отзывы на тематических порталах, поинтересуйтесь у родных и друзей, имеющих опыт рефинансирования, получите предварительную консультацию кредитного менеджера.

Ознакомьтесь с договором на сайте банка. Если в тексте встретятся непонятные места или термины, имеет смысл показать документ юристу. Ему не составит труда разобраться во всех тонкостях, выявить недостатки, которые впоследствии могут сыграть злую шутку.

При рефинансировании ипотеки часто возникают дополнительные расходы:

- по оценке залогового объекта;

- за нотариальную заверку согласия супруги/супруга;

- за получение различных справок в банке, где был взят кредит (о наличии/отсутствии просрочек и т. п.);

- комиссия за перечисление денежных средств;

- переоформление страховки;

- комиссия за снятие обременения с недвижимости (на усмотрение банка);

- госпошлина за регистрацию залога в Росреестре.

Если банк отказал в заявке — что делать?

Во-первых, не отчаиваться! Во-вторых, помнить, что никто не запрещает подать заявку в другие банки или в этот же повторно через 60 дней.

Кредитные менеджеры не озвучивают причину отказа. Чтобы зря не тратить свои силы и нервы, самостоятельно проанализируйте участки, по которым могут быть проблемы.

Начните с проверки своей кредитной истории. Получить сведения можно несколькими способами. Самый простой — на сайте Банка России в каталоге кредитных историй.

Для подачи запроса вам потребуется код субъекта кредитной истории. Если его у вас нет или вы его не помните, советуем обратиться с паспортом в любой банк и оформить запрос там.

А при повторной подаче заявки будьте предельно внимательны, заполняя анкету. Любая неточность повлечёт за собой отказ.

Отзывы о рефинансировании ипотеки

Рефинансирование — востребованный банковский продукт. Прежде чем решиться на этот шаг, советуем ознакомиться с отзывами тех, кто уже на практике оценил все его плюсы и минусы.

Чтобы облегчить вам задачу, мы сделали подборку реальных отзывов с сайтов, где все отклики проходят строгую модерацию, имеются ответы представителей банков, а значит, у читателей больше шансов получить честную информацию.

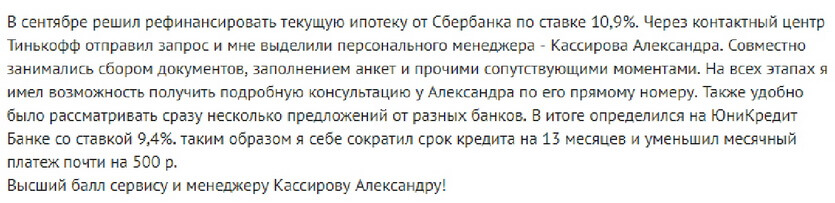

Возглавляет народный рейтинг Тинькофф Банк. В его адрес за год по рефинансированию было оставлено 307 отзывов, из которых 77 положительных и 117 нейтральных.

Дмитрий Кучин:

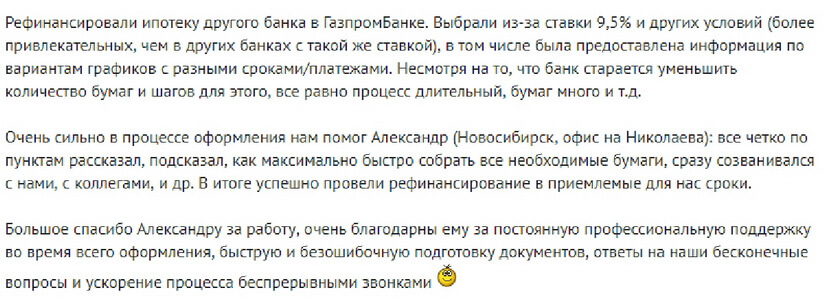

Следующий отзыв — от Михаила Лаптева об ипотечном рефинансировании в Газпромбанке:

Кроме интернет-отзывов мы решили поделиться впечатлениями своих друзей и знакомых, которые перекредитовали ипотеку в Сбербанке и ВТБ.

Татьяна Миронова:

«В 2016 г. оформила ипотеку под 16%. Да, недёшево, но на тот момент это была единственная возможность решить жилищную проблему. Недавно узнала о программе рефинансирования Сбербанка. Отправила заявку, а уже через месяц я стала сбербанковским ипотечным клиентом со ставкой 9,5%. Разница ощутимая!».

Анна Вавилова:

«Брала ипотеку еще в 2015 г. под 16% годовых. Наверное, так бы и тянула эту ношу, если в конце сентября 2018 г. случайно не узнала о рефинансировании ипотеки под 8,8% в ВТБ. Сразу же отправила заявку. На 5 день получила одобрение по ставке 10%. Сейчас процедура подходит к завершению. Жду документы из Росреестра. Ещё немного и вздохну с облегчением!».

В заключение рекомендуем посмотреть полезное видео по теме статьи.