Стоит ли брать ипотеку сейчас или лучше подождать: мнения экспертов и отзывы

В статье рассмотрим, стоит ли брать квартиру в ипотеку или лучше накопить. Рассчитаем, что выгоднее, и узнаем, как можно сэкономить на ипотеке, например, сдавая жилье. Мы подготовили для вас список банков с выгодными условиями и собрали отзывы их клиентов.

В каких банках можно выгодно взять ипотеку?

- Сумма: от 300 тыс. до 50 млн р.

- Ставка: от 7,99%.

- Срок: от года до 25 лет.

- Возраст: от 21 до 75 лет.

- Можно оформить ипотеку по одному паспорту.

- Можно подтвердить доход справкой по форме банка.

- Сумма: от 300 тыс. р.

- Ставка: 7,39 — 11,14%.

- Срок: от 3 до 25 лет.

- Возраст: с 20 до 64 лет.

- Первоначальный взнос: от 20%.

- Можно привлечь 3 созаемщиков.

- Сумма: от 670 тыс. до 20,6 млн р.

- Ставка: 6,5 — 9,29%.

- Срок: от года до 30 лет.

- Возраст: 21 — 70 лет.

- Первоначальный взнос: от 20%.

Что нужно учитывать перед оформлением ипотеки

Собираясь приобрести квартиру в ипотеку в 2018 году, вы должны обязательно рассчитать свои финансовые возможности, причем не только на текущий момент, но и на будущее.

Рассмотрим, какие моменты необходимо учитывать при оформлении ипотеки:

- Срок кредитования. Он влияет на размер платежа, и думать о сроке надо еще до момента оформления кредита. Лучше оформить ипотеку на максимальный срок, но с возможностью делать частичное досрочное погашение в любой момент.

- Необходимость страхования. Недвижимость нужно страховать по рискам утраты или повреждения в силу закона. Страхование жизни оформляется по желанию, но отказ от него приведет к увеличению ставки на 1-2%.

- Ставка по кредиту. Она может существенно отличаться не только в разных банках, но и по разным программам. Например, в Промсвязьбанке ставка при полном комплекте документов начинается от 8,6%, а при оформлении ипотеки по двум документам — от 10,7%.

- Дополнительные затраты. Когда вы решили брать ипотеку, нужно учесть, что оплата страховок, оценки недвижимости, госпошлин или аренды ячейки производится отдельно. В некоторых банках есть комиссии за снижение ставки, рассмотрение заявки и т. д.

- Необходимость оформления залога. Приобретаемая недвижимость будет выступать обеспечением по кредиту. Без разрешения банка вы не сможете продать или сдать ее в аренду, для проведения перепланировки также надо писать соответствующее заявление.

- Акции банка. В Москве и некоторых других городах можно оформить ипотеку на покупку недвижимости у застройщиков-партнеров банка, ставки в этом случае будут снижены. Нередко в начале или в конце года банки также делают специальные предложения по ипотеке под низкий процент.

Сколько придется платить

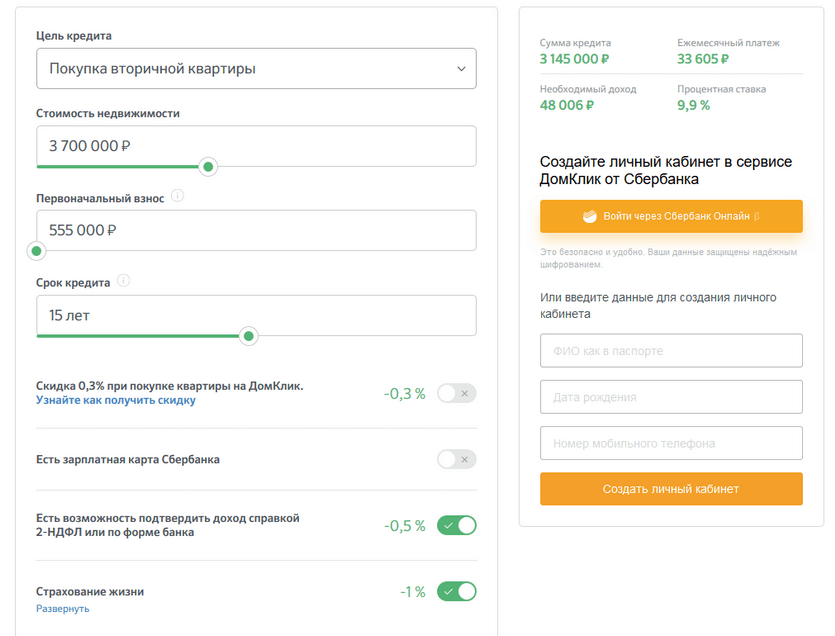

На официальных сайтах большинства банков есть калькулятор ипотеки. С его помощью можно рассчитать примерный ежемесячный платеж.

Например, для проведения расчета в калькуляторе Сбербанка нужно указать:

- стоимость недвижимости;

- размер первого взноса;

- срок кредита.

Пример. При покупке готовой квартиры за 3,7 млн р. в ипотеку на 15 лет с первым взносом в 555 тыс. р. ежемесячный платеж составит 33 605 р., а ставка — 9,9%.

- Сумма: от 300 тыс. до 50 млн р.

- Ставка: от 7,99%.

- Срок: от года до 25 лет.

- Возраст: от 21 до 75 лет.

- Можно оформить ипотеку по одному паспорту.

- Можно подтвердить доход справкой по форме банка.

- Сумма: от 300 тыс. р.

- Ставка: 7,39 — 11,14%.

- Срок: от 3 до 25 лет.

- Возраст: с 20 до 64 лет.

- Первоначальный взнос: от 20%.

- Можно привлечь 3 созаемщиков.

- Сумма: от 670 тыс. до 20,6 млн р.

- Ставка: 6,5 — 9,29%.

- Срок: от года до 30 лет.

- Возраст: 21 — 70 лет.

- Первоначальный взнос: от 20%.

Взять ипотеку или накопить — что выбрать?

В вопросах того, что лучше — взять ипотеку или накопить, мнения экспертов совпадают. Если вам есть, где жить (без съема жилья), и вы умеете копить деньги, то зачем брать ипотеку? Лучше подождать 3-7 лет и приобрести жилье уже за собственные средства. Накопления в это время можно инвестировать во вклады и получать прибыль.

Пример. При ипотечном кредите в 3 000 000 р. на 10 лет под 9% ежемесячный платеж составит 38 003 р. В итоге вы переплатите 1 560 406 р. Вероятность, что жилье подражает за этот промежуток времени больше, чем на 50%, невелика. А если ежемесячно откладывать сумму, равную выплате по ипотеке, то 3 млн р. вы накопите уже за 6,5 лет.

Ситуация обстоит иначе, если вы арендуете жилье:

При аренде квартиры за 25 тыс. р. в месяц за 30 лет вы потратите на нее 9 млн р., и эти затраты не приведут к появлению у вас какой-либо собственности. Если же оформить ипотечный кредит на 3 млн р. со сроком в 30 лет под 9%, то переплата составит примерно 5 690 264 р., а ежемесячный платеж — 24 139 р. Хотя вы выплатите суммарно по ипотеке 8 690 264 р., но у вас уже появится собственная квартира, а если погашать кредит досрочно, то можно уменьшить переплату.

Как сэкономить на ипотеке

Переплачивать лишнее по кредиту никто не хочет. Вы можете существенно сэкономить, пользуясь следующими советами:

- Выбирайте банк, предлагающий минимальную ставку. При сроке кредитования в 10-30 лет даже снижение ставки на 0,5% может дать существенную экономию.

- Оформляйте ипотечный кредит в валюте, в которой получаете доход. Колебания курса валюты могут привести к существенному удорожанию валютной ипотеки, если вы получаете зарплату в рублях.

- Старайтесь брать ипотеку с фиксированной ставкой. Выгода от плавающей ставки ощущается только при снижении ключевой ставки ЦБ РФ, но иногда она увеличивается. Это может не только «съесть» всю выгоду от плавающей ставки, но и привести к удорожанию кредита.

- Покупайте ликвидное жилье по адекватным ценам. Весной и в начале лета недвижимость дешевеет, и покупать квартиру по «зимним» ценам в этот период не стоит. Нужно учитывать также и возможность быстро продать недвижимость в случае необходимости.

- Сумма: от 300 тыс. до 50 млн р.

- Ставка: от 7,99%.

- Срок: от года до 25 лет.

- Возраст: от 21 до 75 лет.

- Можно оформить ипотеку по одному паспорту.

- Можно подтвердить доход справкой по форме банка.

- Сумма: от 300 тыс. р.

- Ставка: 7,39 — 11,14%.

- Срок: от 3 до 25 лет.

- Возраст: с 20 до 64 лет.

- Первоначальный взнос: от 20%.

- Можно привлечь 3 созаемщиков.

- Сумма: от 670 тыс. до 20,6 млн р.

- Ставка: 6,5 — 9,29%.

- Срок: от года до 30 лет.

- Возраст: 21 — 70 лет.

- Первоначальный взнос: от 20%.

Преимущества и недостатки ипотеки

С помощью ипотеки можно приобрести жилье намного быстрее, чем если копить на него самостоятельно, и сократить затраты на арендные платежи.

Дополнительно стоит отметить следующие плюсы:

- Повышенная безопасность сделки. Банки заинтересованы в отсутствии дальнейших проблем с заложенной недвижимостью и стараются проверять юридическую чистоту приобретаемого жилья и/или проводить оценку надежности застройщика.

- Снижение инфляционных рисков. Откладывая деньги самостоятельно, есть риск, что из-за инфляции они будут обесцениваться слишком быстро.

- Возможность вернуть часть переплаты с помощью имущественных вычетов. При ипотеке имущественный вычет по приобретенному жилью составит 2 млн р., а по уплаченным процентам — еще 3 млн р. Это позволит не платить или вернуть до 650 тыс. р. налога на доходы физических лиц.

Есть у ипотеки и некоторые недостатки:

- Дополнительные расходы на страховку недвижимости от рисков утраты и повреждений.

- Риск утраты жилья из-за финансовых трудностей. Приобретаемая недвижимость выступает залогом, и в случае длительных неплатежей банк может изъять ее, а затем и продать. Но обычно с банком можно договориться о реструктуризации долга.

- Переплата по кредиту. Даже при невысокой ставке она может оказаться довольно существенной при длительном сроке ипотеки. Например, при кредите на 3 000 000 р. со сроком в 30 лет и ставкой в 8,6% общая переплата составит 5 381 214 р.

- Наличие обременения на жилье. Недвижимость будет в залоге у банка, и для его отчуждения (продажи, дарения) нужно получать специальное разрешение.

- Сумма: от 300 тыс. до 50 млн р.

- Ставка: от 7,99%.

- Срок: от года до 25 лет.

- Возраст: от 21 до 75 лет.

- Можно оформить ипотеку по одному паспорту.

- Можно подтвердить доход справкой по форме банка.

- Сумма: от 300 тыс. р.

- Ставка: 7,39 — 11,14%.

- Срок: от 3 до 25 лет.

- Возраст: с 20 до 64 лет.

- Первоначальный взнос: от 20%.

- Можно привлечь 3 созаемщиков.

- Сумма: от 670 тыс. до 20,6 млн р.

- Ставка: 6,5 — 9,29%.

- Срок: от года до 30 лет.

- Возраст: 21 — 70 лет.

- Первоначальный взнос: от 20%.

Кому выгодно оформлять ипотеку?

Приобретение жилья в ипотеку — ответственный шаг, и вы должны взвесить все за и против перед оформлением кредита.

Однозначно стоит оформлять ипотеку в следующих ситуациях:

- Перед вами остро стоит жилищная проблема, а сумма платежей по аренде сравнима с ежемесячным взносом по ипотеке.

- Вы получили выгодное предложение по приобретению недвижимости стоимостью ниже рыночной, и у вас есть большой первый взнос.

- Вы имеете право на государственную поддержку, которая сможет покрыть большую часть расходов по ипотеке.

- Вы рассчитываете заработать на ипотеке за счет повышения цен на недвижимость и уверены в этом.

Но даже в этих случаях нужно не забывать о рисках, связанных с ипотекой.

Оформлять долгосрочный кредит на покупку жилья стоит только при наличии стабильного дохода и желании жить в выбранном городе хотя бы до окончания выплат по ипотеке.

Отзывы о получении ипотеки

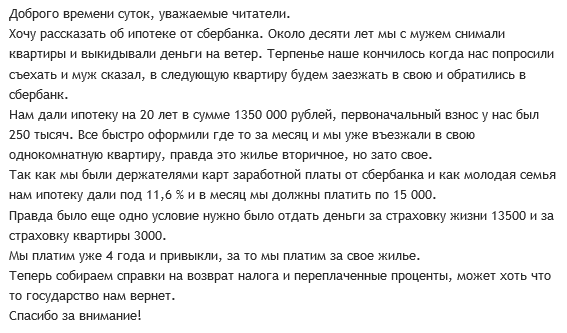

Геттингер Ольга:

Буркин Андрей:

«После свадьбы мы около года снимали квартиру, но посчитали расходы и решили, что выгоднее оформить ипотеку. На первый взнос накопили довольно быстро и отправили заявку через Тинькофф Банк. Очень порадовало обслуживание. Менеджер на всех этапах помогал с документами, выбором наиболее выгодного варианта кредитования и консультировал по дальнейшим шагам. В отделение нам потребовалось сходить только 1 раз — перед сделкой. Отличный сервис и условия кредитования».

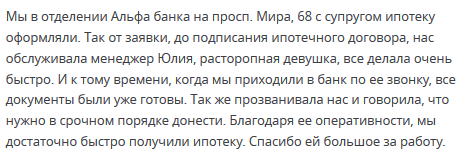

Добролюбова Екатерина:

Муравлев Алексей:

«Недавно увидел рекламу от застройщика нового дома. Денег своих не хватало, нужна была ипотека. Из предложенных застройщиком банком я выбрал ВТБ. Заявку одобрили быстро, и документов от меня понадобилось минимум, т. к. я получаю зарплату на карту этого банка. Заключение договора и сама сделка прошли без проблем. Теперь я жду, когда достроят дом, и, надеюсь, что дальше проблем с ипотекой не будет».